匠心特种纸二十载 仙鹤股份成功上市

时间: 2024-05-21 18:37:43 | 作者: 格拉辛纸

4月20日消息,今天9时30分仙鹤股份有限公司(简称仙鹤股份)在上海证券交易所鸣钟上市,股票代码为603733。此次仙鹤股份公开发行6200万股新股,每股发行价格为13.59 元,股票上市即涨停!

仙鹤股份自1997年创立以来,始终以特种纸为主业,紧跟消费和工业领域的需求变化,匠心制造,推陈出新,扩大销售,实现了二十年高速增长。

多年来,仙鹤股份深刻认识到特种纸行业的特点,制定并执行着自己的聚焦和创新战略。聚焦战略就是始终如一地深耕特种纸行业,把纸种做精、做强、做大,不为其他机会所诱惑,聚焦于自己最擅长的特种纸领域。

创新战略是通过不断开发新产品并在制造环节获得低成本的优势。创新在特种纸行业中特别的重要,因为单品种容量小是特种纸的最显著特点,过度依赖单一产品的特种纸企业在竞争中将处于劣势,唯有通过创新持续不断的增加新产品才能实现持续发展。

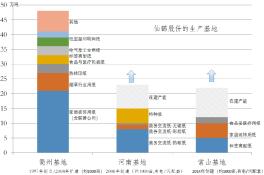

仙鹤股份的前身衢州仙鹤纸业有限公司于1997年落户在浙江衢州市沈家经济开发区,开始从事烟用接装原纸的制造和销售,之后不断扩充产品类别,陆续增加了成型纸、字典纸(圣经纸)、宝丽板纸、装饰原纸、食品包装纸、烘培原纸、不锈钢衬纸、无尘间隔纸、电解电容器纸、热转印纸、医疗包装纸、真空镀铝原纸、格拉辛纸、无碳复写纸、热敏纸、水刺无纺布原纸等诸多纸种。先后在衢州市东港开发区、河南省内乡县、浙江常山县、衢州绿色产业集聚区等地进扩建产能,到2017年底形成了3个制造基地、35台纸机、9大系列产品、60多万吨特种纸生产能力。

仙鹤股份在做大规模的同时,对诸多产品的标准制定也起到了及其重要的作用,牵头制定或者参与制定了许多特种纸的国家标准、行业标准或浙江制造标准,同时,公司也有一些产品比如装饰原纸等执行的企业标准明显高于国家和行业标准。标准的制定者对于抢占更多的市场机遇提供了可能。比如仙鹤股份的圣经纸的市场占有率超过70%,烟用接装原纸等烟用纸的市场占有率约30%,装饰原纸的市场占有率约24%等。

A:厚度薄:以克重来看,普通纸的克重通常超过80克/平方米(g/m2),而超过100g/m2的普通纸也比比皆是。而特种纸的克重通常较低,大多数特种纸的克重范围在30-80 g/m2,部分产品比如卷烟及卷烟配套用纸、低定量印刷专用纸通常低于30 g/m2,有时候甚至低于20g/m2。由于特种纸要求薄,因此在制作的完整过程中纸机的门幅不宜太宽、纸机的车速不宜太快,反映在产量上就是单台纸机的产量不会太高,通常2-7万吨/年。

B:性能高:特种纸的“特”,更大程度上体现在性能上。卷烟纸及卷烟配套用纸对低克重、透气性、接装性、燃烧速度、湿强度等均有严格要求。低定量印刷用纸,除要求定量低(通常30 g/m2以下),还要求不透明度高,达到薄而不透。家居装饰用纸则要求耐磨、不翘边、不变色且印刷精美。食品用纸则对卫生条件要求高,不同纸种还对耐热性、防油性等指标还另有要求。医疗用纸则对卫生条件要求更高,要求无尘、可高温消毒、耐折、不易破等。电气及工业用纸中,不锈钢衬纸要求抗拉、光滑平整,电解电容器纸要有高度有绝缘性。 标签离型纸则对离型功能要求高,纸张要能满足各种场合对离型的要求。热转印纸则对花纹图案的转移率、可适用的转印目标材料等要求比较高。商务交流用纸中的热敏纸则对纸张的显色能力和显色的持久时间均有苛刻的衡量指标。

C:价格高:由于克重低、性能高,特种纸产品价格自然较高,吨纸价格通常在0.8-2万元之间,是普通纸价格的2-5倍,而特种纸中的少数纸种比如电解电容器的价格更高,可以超过6万元/吨。

A:“百年老店”多欧美国家特种纸行业中“百年老店”的公司尤为较多,像德国的Koehler、美国的SWM和法国Arjowiggins等公司均有超过200年的历史,之所以能造就这么多历史悠远长久的企业,其可能的原因是:(1)特种纸的生命周期很长,被新产品新技术替代的可能性小;(2)特种纸公司专注于某一个或某几个特种纸产品领域内,可以做得很精,从而获得很强的竞争优势,难以被其他公司超越。

通常,特种纸单一产品的市场规模较小,除部分产品外,单一特种纸产品的全球市场规模通常难以达到百万吨规模。这就使得该行业内的公司,如要长期持续成长,必须不断研发,增加自己的核心产品。拥有多个核心品种的特种纸公司将有着非常明显的竞争优势,这些活跃的核心品种约有20类,如下图所示。

根据特纸委(全称为中国造纸学会特种纸专业委员会)的统计,2007-2016年,我国特种纸产量年复合增长率高达20.34%,并据相关机构的预测,至2020年和2025年,我国的特种的产量分别将达到1018万吨和1762万吨,保持着着12%的年均复合增长率,是造纸行业中增长较快的细分领域。

A:“以纸代塑”的环保趋势。纸由于可再生性,相对于塑料有天然的环保优势。纸在建筑装饰、包装标签、家居生活、食品医疗、工业等领域的替代塑料的趋势日益明显。比如墙壁装饰材料从PVC变成纸、标签从塑料变成纸、食品的包装、擦拭、烘焙等从非纸材料变成纸等等,这种趋势还将进一步加强。

B:“城镇化率”的上升,“消费升级”的持续拉动,人均消费提升。城镇化率的上升是一种综合效应,会带动包括特种纸在内一大批产业高质量发展。随着我们国家人均收入的提高,消费升级会持续进行,进而也带动相关纸品消费增加。当前,我国人均特种纸年消费量只有美国的1/5,随着生活水平的日益提高,再过8-10年,中国的人均特种纸消费量有望达到美国的1/2,这相当于我国特种纸的全部消费量在现有基础将增加1.5-2倍。

C:“电子商务”的迅速崛起。电子商务的崛起带动物流、包装、标签等迅速增长。我们已目睹了近年来受电子商务的拉动,离型纸、热敏纸、不干胶等需求的迅速增长,这一高增长趋势目前还在持续。

D:特种纸作为“功能性”材料,应用领域不断拓展。以新型化工材料和制造工艺为技术支撑,将特种纸与其他材料复合而成的新型功能性材料,在电子、航空、航天及其他工业和消费领域的应用正迅速增长,这也为特种纸的应用打开了一个崭新的市场空间。

E:“产业转移”的持续推动。欧美传统制造业的衰落和亚洲尤其是中国制造业的兴起是一种历史潮流,我们正真看到欧美不少历史较长的特种纸公司其盈利能力正在降低。在不改变产品质量的前提下,将工厂转移到中国生产,其盈利能力可提升3-5倍。未来我们将看到更多的特种纸产能转移到中国,要么它们直接在中国设厂,要么被中国公司收购而进行产能置换等。这种产能转移的推动作也会带动中国特种纸行业的发展。

二十年来,仙鹤股份始终如一,专注于特种纸,匠心制造,精益求精。这种专注精神,使公司不断追求高品质、高市占率,进而培育出了自己的竞争优势。

仙鹤股份已形成了“三头六臂”的业务结构,有着非常明显的多核心品种的优势,竞争卡位明显。在与别的产品较为单一的特种纸公司激烈竞争中,仙鹤只损其一,而对方则损全部。部分从事大宗普通纸的造纸公司,虽然少量渗透到特种纸领域,但其特种纸在其整个公司的重要性很低,属于被“遗弃”的小品种,它们的专注度不够,通常也不愿挑起激烈的竞争。这种局面下,仙鹤股份的多品种优势就很明显,使得公司在市场之间的竞争中占据了主动的位置。

仙鹤股份的联营公司(浙江夏王纸业有限公司)是中德合作的典范,它集德国先进的管理制造和中国的低成本于一身,以高品质的产品和高效的管理著称于特种纸业内。2017年夏王纸业450名员工实现了22.2亿元主营收入,人均创收高达493万元,位居各特种纸公司之首。仙鹤股份完美学习了德国的先进经验和技术并将这些经验逐步运用于自有工厂的管理之中,收效明显。仙鹤股份的河南基地和常山基地均建有配套热电,实现蒸汽自给和电力部分自给。由于中国缺乏木浆(高度依赖进口),因此在中国,电和蒸汽是造纸业实现低成本制造的主要的因素。从财务报告简单来看,2015年、2016年和2017年,仙鹤股份经营活动产生的现金流量净额分别为-969万元、4960万元和-28955万元,现金流似乎不好,而实际上公司50%左右出售的收益的收款方式是收取银行承兑汇票,为加快流转,在承兑汇票兑成现金之前,公司就将大量的承兑汇票直接支付长期性投资或质押借款,若加回这一些因素,2015年、2016年和2017年经营活动产生的现金流量净额分别为13738 万元、45149万元和41757万元,均远大于当期实现的净利润,现金流充沛。

产能释放:2018年的内生的增量来自于:(1)常山基地募投项目PM1/ PM2/ PM3三台纸机于2017年下半年陆续投产,PM4将于2018年5月投产,常山基地2018年增量约7万吨;(2)衢州本部募投项目新增3台纸机合计5万吨产能,2017年下半年投产,2018年增量约2.5万吨;(3)2017年上半年收购的浙江永鑫特种纸有限公司,其有2台纸机经改造后在2018年将进入常态化生产,预计2018年增量约1万吨;(4)夏王纸业PM4纸机预计2018年9月投产,年内增量约1.5万吨。 上述合计,公司2018年权益产量可增加约11.2万吨,相对于公司2017年权益销售量46.3,增长24.19%。2019-2020年的内生的增量:(1)常山基地尚处于建设的初期,远期常山基地可形成50万吨以上的规模,其中2019-2020年,PM5和PM6纸机将陆续投产,较2018年的增量约15万吨 ;(2)河南基地8万吨特种纸在建,2019-2020年陆续投产;(3)夏王纸业PM4进入常态化生产,增量5.5万吨。上述三因素可使公司的权益产能再增加约25.25万吨,相当于在2018年的基础上再增长43.9%。

价格提高:2018年纸价仍处于上升周期内,公司各纸种价格在年内仍将继续提高,其中(1)商务交流纸价供应仍然很紧,提价空间较大;(2)其他门类的特种价格也有1-2次的提价空间。同时,2019-2020年纸价高位运行的概率较大。量价叠加:2018-2020年,仙鹤股份的内生的销量年上涨的速度可保持在15-20%之间,叠加期间的价格上涨因素,会导致利润的增幅将远大于量的增幅。其中,2018年纸价上涨趋势已成事实,公司利润有望实现较快的增长。

Ahlstrom- Munksjö 公司是2017年4月由芬兰Ahlstrom(奥斯龙)和瑞典Munksjö (明士克)两家公司合并而来的新公司,产品有餐饮用纸、汽车离型用纸、家居装饰用纸、无纺壁纸、医疗用纸和过滤材料等多个品种,2017年实现收入22.3亿欧元,净利润8850万欧元。奥斯龙创建于1851年,在赫尔辛基纳斯达克OMX 交易所上市。明士克创建于1862年,于1919年在斯德哥尔摩交易所上市,二者均是欧洲著名的特种纸公司。 Glatfelter是1864年成立的美国老牌特种纸公司,全球12个工厂,总产能约100万吨特种纸(包括复合纤维材料),2017年收入15.9亿美元,净利润791万美元。该公司核心产品有:茶叶饮料纸、无碳纸、信封纸、卫生材料、工程纸和无纺壁纸,是总实力较强的特种纸公司。2015、2016和2017三年出售的收益分别为16.6亿美元、16亿美元和15.9亿美元,净利润分别为6457万美元、2155万美元和791万美元。Glatfelter的多个产品在欧美市场均有较高的市场占有率,产品质量和口碑均较好,只是在制造成本一直上升的环境下,它的盈利能力在下降。

B:行业龙头的溢价。仙鹤股份是A股特种纸名副其实的龙头,2017年公司实现的净利润比上述A股其他五家特种纸公司的净利润之和还要多,是明显的高ROE龙头公司,应获得溢价。